Pourquoi transformer son entreprise individuelle en SASU ?

Créer une entreprise individuelle est souvent la première étape pour se lancer dans l’entrepreneuriat. Un statut simple, rapide à mettre en place et peu coûteux. Mais au fur et à mesure que l’activité se développe, de nombreux chefs d’entreprise ressentent le besoin d’évoluer vers une structure juridique plus adaptée à leur nouvelle dimension.

C’est dans cette optique que se pose la question de transformer son entreprise individuelle en société par actions simplifiée unipersonnelle (SASU). Un changement de statut qui présente de nombreux avantages pour l’entrepreneur désireux de pérenniser et développer son entreprise.

Une responsabilité limitée aux apports

Le principal attrait de la SASU réside dans la responsabilité limitée qu’elle offre à son dirigeant. Contrairement à l’entreprise individuelle où le patrimoine personnel de l’entrepreneur répond des dettes professionnelles, avec une SASU, sa responsabilité est limitée à ses apports en capital dans la société.

Un atout majeur en termes de protection du patrimoine privé en cas de difficulté ou de contentieux avec un client ou un fournisseur. La SASU constitue ainsi un rempart pour l’entrepreneur.

Une image plus « société » auprès des tiers

Passer en SASU permet également de bénéficier d’une image plus professionnelle et rassurante auprès des partenaires commerciaux (clients, fournisseurs, banques, etc.). Le statut de société fait souvent plus « entreprise » que celui d’entreprise individuelle.

Un avantage non négligeable pour inspirer confiance et crédibilité, notamment lors de réponses à des appels d’offres ou pour décrocher de nouveaux marchés.

La possibilité d’associer des tiers

Autre intérêt de la SASU : elle offre la possibilité d’associer d’autres personnes au capital et à la gestion de l’entreprise. Un moyen de lever des fonds, de s’adjoindre de nouvelles compétences ou de préparer une éventuelle transmission Chose impossible avec le statut d’entreprise individuelle, qui ne permet pas d’avoir des associés extérieurs. La SASU apporte cette souplesse pour le développement futur.

Un régime fiscal potentiellement plus avantageux

Enfin, la transformation en SASU peut s’avérer fiscalement plus intéressante selon la situation. L’entreprise individuelle est imposée sur le revenu au barème progressif de l’impôt sur le revenu (IR). La SASU peut, elle, opter pour un régime réel d’imposition sur les sociétés (IS) au taux de 25%.

Un choix qui peut être judicieux en cas de forts bénéfices ou de volonté de réinvestir dans l’entreprise. De quoi réduire sensiblement la pression fiscale dans certains cas.

Protéger son patrimoine, gagner en crédibilité, s’associer, optimiser sa fiscalité : autant de bonnes raisons de franchir le cap et de transformer son entreprise individuelle en SASU. Un nouveau départ pour poursuivre le développement de son activité en toute sérénité.

Ce qu’il faut savoir avant de se lancer

Bien que séduisante sur le papier, la transformation d’une entreprise individuelle (EI) en société par actions simplifiée unipersonnelle (SASU) n’en reste pas moins une opération complexe à bien préparer. Avant de franchir le cap, il est essentiel d’en comprendre tous les tenants et aboutissants.

Il n’y a pas de « transformation » à proprement parler

Contrairement à ce que le terme peut laisser penser, il n’y a pas à proprement parler de « transformation » juridique d’une EI en SASU. Il s’agit en réalité de la création d’une nouvelle société à laquelle le fonds de commerce de l’entreprise individuelle sera transféré.

L’entreprise individuelle existante devra donc dans un premier temps être clôturée et radiée du Registre du Commerce et des Sociétés (RCS). La SASU sera, elle, une personne morale juridiquement distincte avec de nouveaux statuts.

Cette nuance sémantique a son importance car elle implique que l’entrepreneur ne conservera pas la même structure juridique, même si l’activité reste la même. Il faudra bien distinguer les deux entités.

Le transfert du fonds de commerce est obligatoire

Pour que la nouvelle SASU puisse reprendre l’activité de l’ancienne entreprise individuelle, il est indispensable de lui transférer le fonds de commerce de cette dernière. Ce transfert peut se faire selon deux modalités :

- L’apport en nature du fonds à la SASU : l’entrepreneur fait apport de son fonds en contrepartie d’actions de la société. C’est une opération sans contrepartie financière.

- La cession du fonds à la SASU : l’entrepreneur vend son fonds à la société qu’il vient de créer, moyennant un prix convenu. C’est une opération avec contrepartie financière.

Le choix entre l’apport ou la cession dépendra de la situation personnelle de l’entrepreneur (âge, objectifs patrimoniaux, etc.) et de considérations fiscales. Un expert-comptable pourra l’aider à déterminer la solution la plus avantageuse.

Dans les deux cas, une évaluation précise du fonds de commerce devra être réalisée par un professionnel (commissaire aux apports ou expert-comptable).

Bien peser les avantages et inconvénients

Avant de se lancer, il est également essentiel de bien évaluer les avantages et inconvénients du passage en SASU au regard de sa situation personnelle. Nous avons vu les principaux atouts de ce statut dans l’introduction : responsabilité limitée, image « société », possibilité d’associés, régime fiscal potentiellement plus avantageux.

Mais il faut également avoir à l’esprit les inconvénients qui y sont liés. Le tableau ci-dessous permet de bien les synthétiser :

| Avantages de la SASU | Inconvénients de la SASU |

| Responsabilité limitée aux apports | Coûts de création plus élevés |

| Image « société » auprès des tiers | Charges sociales patronales à payer |

| Possibilité d’avoir des associés | Formalités administratives plus lourdes |

| Régime fiscal IS potentiellement plus avantageux | Obligation de tenir une comptabilité complète |

| Imposition des dividendes à l’IR et aux prélèvements sociaux |

Il faudra bien mettre en balance ces éléments pour déterminer si la transformation en SASU est réellement pertinente et avantageuse pour son cas particulier.

Enfin, un dernier point à considérer : cette opération engendre des coûts et des formalités administratives conséquentes qu’il ne faut pas sous-estimer. Des frais de constitution de la société, d’évaluation du fonds, de publicité légale, de rédaction des statuts, etc. autant de dépenses à provisionner. C’est pourquoi il peut être judicieux de se faire accompagner par un professionnel du droit des sociétés (avocat, juriste, etc.) pour bien appréhender toutes les implications de cette transformation et maximiser ses chances de réussite.

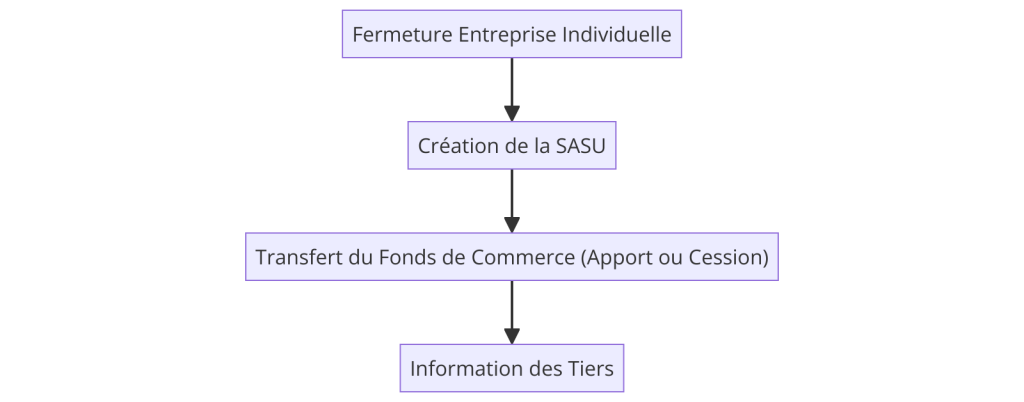

Les étapes de la transformation

Une fois la décision de transformer son entreprise individuelle en SASU prise, après avoir bien pesé le pour et le contre, il est temps d’entamer les démarches juridiques, fiscales et administratives nécessaires. Un processus en plusieurs étapes qui nécessite rigueur et méthode.

1. Fermeture de l’entreprise individuelle

La première étape incontournable est de procéder à la fermeture définitive de l’entreprise individuelle existante. Cela passe par plusieurs formalités :

- Cessation d’activité auprès de l’URSSAF, des impôts et des organismes sociaux

- Radiation de l’entreprise au Registre du Commerce et des Sociétés (RCS)

- Information des tiers (clients, fournisseurs, etc.) de la fermeture

- Établissement d’une situation de clôture des comptes

Il est conseillé de bien respecter les délais légaux pour chacune de ces démarches afin d’éviter tout risque de poursuite pour exercice illégal d’activité.

2. Création de la nouvelle SASU

Une fois l’entreprise individuelle clôturée, il faut constituer juridiquement la nouvelle société par actions simplifiée unipersonnelle qui va reprendre l’activité. Les principales étapes sont :

- Rédaction des statuts de la SASU (objet, capital, dirigeants, etc.)

- Dépôt d’un dossier de création au Centre de Formalités des Entreprises (CFE)

- Obtention du K-bis et immatriculation au RCS

- Accomplissement des formalités de publicité légale

Le tableau ci-dessous récapitule les pièces généralement à fournir pour constituer le dossier de création SASU :

| Pièces à fournir |

| Statuts de la société |

| Justificatif de l’apport en numéraire ou en nature |

| Justificatif du siège social |

| Extrait de casier judiciaire du dirigeant |

| Justificatif d’identité du dirigeant |

3. Transfert du fonds de commerce

Une fois la SASU créée, il faut lui transférer le fonds de commerce de l’ancienne entreprise individuelle afin qu’elle puisse reprendre l’activité. Comme vu précédemment, ce transfert peut se faire selon deux modalités :

- L’apport en nature du fonds à la SASU

- La cession du fonds à la SASU

Dans les deux cas, une évaluation précise du fonds par un professionnel (commissaire aux apports ou expert-comptable) sera nécessaire.Pour un apport, il faudra établir un traité d’apport, convoquer une assemblée générale extraordinaire pour approuver l’opération et procéder aux augmentations de capital corrélatives.

Pour une cession, il faudra rédiger un acte de vente du fonds, fixer le prix de cession et s’acquitter des droits de mutation éventuels.

4. Information des tiers

Dernière étape : informer l’ensemble des tiers (clients, fournisseurs, administrations, etc.) du changement de situation juridique intervenu. Cela passe généralement par l’envoi d’un courrier type les avertissant de la création de la nouvelle société et du transfert du fonds. Il faudra également procéder aux changements administratifs nécessaires : transfert des contrats, des lignes téléphoniques, des accès informatiques, etc.

Le schéma ci-dessous résume les principales étapes de cette transformation :

Bien que complexe, ce processus permet de basculer en douceur du statut d’entreprise individuelle à celui de société par actions simplifiée unipersonnelle. Un changement qui ouvre de nouvelles perspectives de développement pour l’entrepreneur, à condition d’être bien préparé et accompagné.

Aspects juridiques et fiscaux

Au-delà des étapes opérationnelles de fermeture de l’entreprise individuelle et de création de la SASU, la transformation engendre également d’importantes implications d’ordre juridique et fiscal qu’il convient d’anticiper.

Rédaction des statuts de la SASU

Tout d’abord, il sera nécessaire de rédiger les statuts de la nouvelle société. Un acte fondateur qui en définit les règles de fonctionnement et de gouvernance. Les statuts d’une SASU doivent a minima préciser :

- La dénomination sociale et le siège

- L’objet social (activités exercées)

- Le montant du capital social

- La durée de vie de la société

- L’identité du président et ses pouvoirs

D’autres dispositions peuvent également y être prévues comme les modalités de cession des actions, la nomination de commissaires aux comptes, etc. Il est recommandé de se faire accompagner par un professionnel du droit des sociétés pour la rédaction de ces statuts constitutifs.

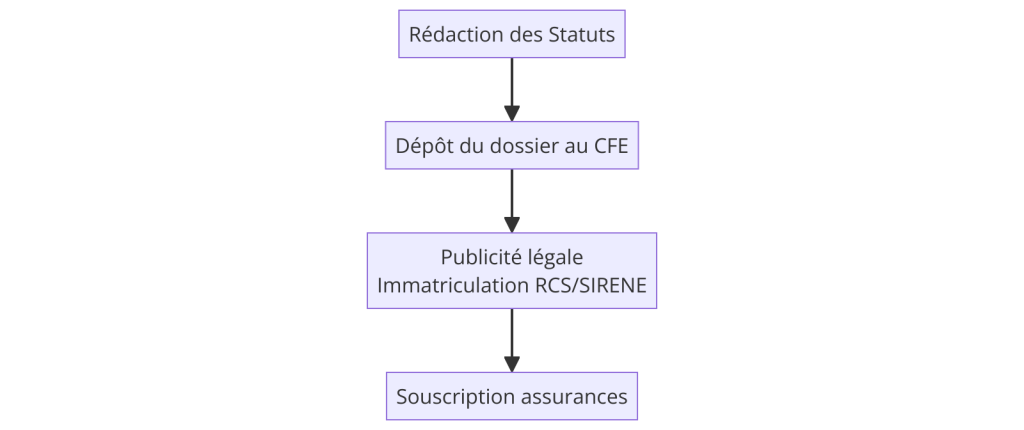

Formalités de création de la SASU

Outre le dépôt du dossier au CFE, d’autres formalités juridiques seront à accomplir pour la création de la SASU, notamment :

- La réalisation d’une publicité légale dans un journal d’annonces légales

- L’immatriculation au Registre du Commerce et des Sociétés (RCS)

- L’inscription au répertoire SIRENE de l’INSEE

- La souscription d’assurances obligatoires (responsabilité civile, etc.)

Le schéma ci-dessous récapitule les principales formalités :

Changement de régime fiscal

Autre impact majeur : le passage d’une entreprise individuelle à une SASU entraîne obligatoirement un changement de régime fiscal. Deux options s’offrent alors :

- Rester dans la catégorie des revenus professionnels (Bénéfices Industriels et Commerciaux) et donc de l’impôt sur le revenu (IR)

- Opter pour le régime réel normal des sociétés et donc l’impôt sur les sociétés (IS)

Le choix dépendra de plusieurs critères comme le niveau de bénéfices, la volonté de réinvestir ou non dans l’entreprise, ou encore la fiscalité applicable aux dividendes

.Le tableau comparatif ci-dessous permet d’avoir une vision d’ensemble :

| Critères | Impôt sur le Revenu (IR) | Impôt sur les Sociétés (IS) |

| Taux d’imposition | Barème progressif (jusqu’à 45%) | Taux proportionnel de 25% |

| Prélèvements sociaux | 0% | 3,8% |

| Réintégrations/Déductions | Non | Oui (amortissements, frais généraux, etc.) |

| Imposition des dividendes | – | Oui, au barème IR + 17,2% PS |

L’option pour le régime de l’IS doit être notifiée dans les 3 mois suivant la création de la SASU. À défaut, c’est le régime IR qui s’appliquera par défaut.

Il est donc essentiel de bien étudier les impacts fiscaux de ce changement de statut et d’arbitrer en fonction de sa situation personnelle. L’accompagnement d’un expert-comptable ou d’un fiscaliste est vivement recommandé pour ce faire.

Quelle que soit l’option retenue, il faudra également mettre en place une comptabilité complète et normalisée, contrairement à l’entreprise individuelle qui pouvait se contenter d’une comptabilité super-simplifiée.

La transformation en SASU engendre donc de profondes implications juridiques et fiscales qu’il ne faut pas négliger. Une préparation en amont avec les bons conseils permettra d’aborder cette étape charnière en toute sérénité.

Conseils et accompagnement

Au regard de la complexité des démarches juridiques, fiscales et administratives à mener, il apparaît vite que la transformation d’une entreprise individuelle en SASU n’est pas une opération anodine. Se lancer seul dans cette mutation peut s’avérer être un véritable parcours du combattant. C’est pourquoi il est vivement recommandé de ne pas rester isolé et de se faire épauler par des professionnels compétents tout au long du processus. Un accompagnement qui permettra de gagner un temps précieux et d’éviter les erreurs préjudiciables.

La complexité des démarches à ne pas sous-estimer

Revenons un instant sur les multiples étapes à franchir pour mener à bien cette transformation :

- Fermeture administrative de l’entreprise individuelle

- Création juridique de la nouvelle SASU (statuts, dépôts, immatriculations, etc.)

- Transfert du fonds de commerce (apport ou cession)

- Changement de régime fiscal (IR ou IS)

- Information des tiers (clients, fournisseurs, administrations, etc.)

- Mise en place d’une comptabilité normalisée

- …

Autant de démarches chronophages qui nécessitent une parfaite maîtrise des aspects réglementaires et juridiques. Une connaissance que la plupart des entrepreneurs n’ont pas forcément en interne.

Se lancer seul dans cette aventure comporte donc des risques certains d’oublis, d’erreurs de procédure ou d’interprétation hasardeuse des textes en vigueur. Autant d’écueils qui pourraient avoir de lourdes conséquences financières et judiciaires par la suite.

L’intérêt de se faire accompagner

Pour éviter ces pièges, la solution la plus sûre est de ne pas hésiter à faire appel à des professionnels spécialisés dans ce type d’opération. Leur expertise permettra de bénéficier d’un accompagnement sur-mesure et d’un réel gain de temps et de sérénité.

Parmi les compétences à mobiliser, on peut citer :

- Un expert-comptable, pour les aspects comptables, fiscaux et d’évaluation du fonds

- Un avocat spécialisé en droit des sociétés, pour la rédaction des statuts et les formalités juridiques

- Un professionnel du chiffre et de la gestion, pour l’établissement des prévisions financières

- Un juriste en droit social, pour les implications en matière de protection sociale

Le coût de ces prestations de conseil peut sembler élevé de prime abord. Mais il permet d’éviter de lourdes pénalités financières en cas d’erreurs. Un investissement vite rentabilisé. De plus, de nombreux organismes comme les Chambres de Commerce et d’Industrie proposent des offres d’accompagnement à tarifs préférentiels pour les créateurs et repreneurs d’entreprise.

Choisir le bon moment

Dernière recommandation : bien choisir le moment opportun pour lancer cette transformation. En effet, celle-ci va nécessairement mobiliser beaucoup de temps et d’énergie pour l’entrepreneur.

Il est donc préférable d’éviter les périodes de forte activité ou de changements majeurs (déménagement, lancement d’un nouveau produit, etc.). Mieux vaut se consacrer pleinement à cette opération pour maximiser ses chances de réussite.

Le tableau ci-dessous résume les principaux critères à prendre en compte pour définir le meilleur timing :

| Critères | Période favorable | Période défavorable |

| Activité de l’entreprise | Basse/moyenne saison | Haute saison / Pic d’activité |

| Changements en cours | Aucun | Déménagement, nouveaux produits, etc. |

| Situation personnelle | Stabilité | Naissance, divorce, deuil, etc. |

| Contraintes fiscales | Début d’exercice | Fin d’exercice / Période de clôture |

Bien se préparer, bien s’entourer et bien choisir son timing : telles sont les clés pour aborder cette étape charnière dans les meilleures conditions et donner un nouveau souffle au développement de son entreprise.

Nous avons ainsi passé en revue l’ensemble des aspects à considérer avant de se lancer dans la transformation d’une entreprise individuelle en SASU. Une opération complexe mais très porteuse d’opportunités pour l’entrepreneur désireux de pérenniser et développer durablement son activité.

Un nouveau départ pour développer son entreprise

Protéger son patrimoine personnel, gagner en crédibilité, s’associer à d’autres personnes, optimiser sa fiscalité : autant de bonnes raisons qui peuvent pousser un entrepreneur individuel à franchir le cap de la société par actions simplifiée unipersonnelle (SASU).

Nous l’avons vu tout au long de cet article, cette mutation juridique et fiscale n’est pas une démarche anodine. Elle implique de nombreuses étapes administratives, juridiques et comptables qu’il ne faut pas sous-estimer.

Fermeture de l’entreprise individuelle, création de la nouvelle SASU, transfert du fonds de commerce, changement de régime fiscal, information des tiers : un véritable parcours semé d’embûches pour le dirigeant qui se lancerait seul dans cette aventure.

C’est pourquoi il est essentiel de bien s’entourer et de se faire épauler par des professionnels compétents tout au long du processus. Experts-comptables, avocats, juristes : autant de spécialistes dont l’expertise permettra de gagner un temps précieux et d’éviter les erreurs préjudiciables.

Un accompagnement qui a un coût, certes, mais qui constitue un investissement vite rentabilisé au regard des lourdes pénalités financières et judiciaires qu’une erreur pourrait engendrer.

Au-delà des aspects techniques, la réussite de cette transformation passe également par un choix judicieux du moment pour se lancer. Mieux vaut éviter les périodes de forte activité ou de changements majeurs au sein de l’entreprise. La priorité doit être de se consacrer pleinement à cette opération cruciale.

En prenant toutes les précautions nécessaires et en suivant les conseils avisés, cette mutation en SASU deviendra alors un véritable tremplin pour l’entrepreneur. Un nouveau départ, sous un statut juridique plus protecteur et avantageux, pour poursuivre le développement de son activité en toute sérénité.

Une renaissance qui marquera, à n’en pas douter, un tournant décisif dans la trajectoire de croissance de l’entreprise. Le point de départ d’une nouvelle ère de prospérité et d’ambitions renouvelées pour l’entrepreneur désireux de faire grandir durablement son projet.

Ce qu’il faut retenir sur la transformation d’une entreprise individuelle en SASU

| Éléments | Description |

| Définition | Création d’une nouvelle SASU à laquelle le fonds de l’entreprise individuelle est transféré (apport ou cession) |

| Avantages | – Responsabilité limitée aux apports – Image « société » plus crédible – Possibilité d’avoir des associés – Régime fiscal IS potentiellement plus avantageux |

| Inconvénients | – Coûts de création plus élevés – Charges sociales patronales – Formalités administratives lourdes – Comptabilité normalisée obligatoire |

| Étapes | 1. Fermeture de l’entreprise individuelle 2. Création juridique de la SASU 3. Transfert du fonds de commerce 4. Information des tiers |

| Aspects juridiques | – Rédaction des statuts – Formalités de création (CFE, publicité, immatriculations) |

| Aspects fiscaux | – Changement de régime (IR ou IS) – Mise en place comptabilité normalisée |

| Conseils | – Se faire accompagner par des professionnels – Bien choisir le moment opportun |

Une transformation complexe impliquant de nombreuses étapes juridiques, fiscales et administratives, mais permettant de développer durablement son activité sous un statut mieux adapté.

Qu'en pensez vous ?