Qu’est-ce que la procédure de sauvegarde ?

Aucune entreprise n’est à l’abri de rencontrer un jour ou l’autre des difficultés financières majeures. Une période de vaches maigres, une perte de marchés importants, l’impayé d’un gros client… Autant d’aléas qui peuvent rapidement mettre une société dans l’incapacité d’honorer ses dettes et ses charges courantes.

Mais entre la cessation totale des paiements qui ouvre la voie à la liquidation judiciaire, et une situation financière encore gérable, il existe une solution intermédiaire : la procédure de sauvegarde. Un dispositif juridique permettant d’éviter la faillite pure et simple de l’entreprise.

Introduite en 2005 dans le droit français des procédures collectives, la sauvegarde vise à permettre le redressement d’une société en difficulté mais dont la situation n’est pas encore désespérée. Son objectif est d’éviter la cessation d’activité tout en désintéressant les créanciers via un plan de sauvegarde.

Concrètement, lorsqu’une entreprise rencontre des difficultés qu’elle n’est pas en mesure de surmonter seule, elle peut saisir le tribunal de commerce pour ouvrir une procédure de sauvegarde. Le dirigeant reste aux commandes mais la société est placée sous la protection du tribunal pendant une période d’observation.

Durant cette période de 6 à 18 mois, un plan de sauvegarde est élaboré par les administrateurs judiciaires désignés par le tribunal. Ce plan doit permettre d’assurer la pérennité de l’entreprise, que ce soit par une restructuration, une cession partielle ou encore un rééchelonnement de la dette.

Une fois le plan de sauvegarde arrêté, il est soumis au vote des créanciers puis à l’approbation définitive du tribunal. S’il est accepté, l’entreprise dispose alors d’une période pour se redresser à l’abri des poursuites de ses créanciers.

La procédure de sauvegarde apparaît donc comme un véritable outil de traitement amiable des difficultés des entreprises. Un moyen d’éviter la liquidation judiciaire tout en apurant les dettes dans un cadre sécurisé et sous le contrôle du juge.

Mais si elle présente des avantages certains, cette procédure n’en comporte pas moins son lot d’inconvénients et de risques qu’il convient de bien appréhender. C’est ce que nous allons voir dans les prochaines parties de cet article.

Quand ouvrir une procédure de sauvegarde ?

Si la procédure de sauvegarde peut s’avérer une véritable planche de salut pour une entreprise en difficulté, encore faut-il remplir certaines conditions bien précises pour pouvoir y avoir recours. Des critères stricts ont en effet été fixés par le législateur afin d’éviter les abus et de réserver ce dispositif aux situations réellement éligibles.

Conditions d’ouverture d’une procédure de sauvegarde

Pour qu’une procédure de sauvegarde puisse être ouverte, l’entreprise demanderesse doit se trouver dans un état de difficultés qu’elle n’est pas en mesure de surmonter seule. Il faut donc que ses problèmes financiers ou économiques soient avérés et insurmontables en l’état.

Cependant, et c’est là une différence notable avec les procédures de redressement ou de liquidation judiciaire, la société n’a pas besoin d’être en état de cessation des paiements pour être éligible à la sauvegarde.

L’idée étant précisément d’anticiper cette cessation des paiements en permettant un redressement dans un cadre protecteur, avant que la situation ne devienne trop dégradée.

Critères de difficultés insurmontables

Mais comment définir précisément la notion de « difficultés insurmontables » ouvrant droit à la procédure de sauvegarde ? La jurisprudence a établi plusieurs critères à examiner :

- L’importance du passif exigible de l’entreprise

- Le niveau de perte d’exploitation

- Les perspectives de redressement réelles

- La capacité à obtenir de nouveaux financements

- Etc.

Le juge compétent devra donc apprécier la situation au cas par cas, en pondérant l’ensemble de ces critères. Une analyse d’autant plus complexe que la loi n’a pas fixé de seuils ou de ratios précis à respecter.

Le tableau ci-dessous résume les principaux critères retenus :

| Critères de difficultés insurmontables |

| Importance du passif exigible |

| Niveau de perte d’exploitation |

| Perspectives réelles de redressement |

| Capacité à obtenir de nouveaux financements |

| Etc. |

Différences avec redressement et liquidation judiciaire

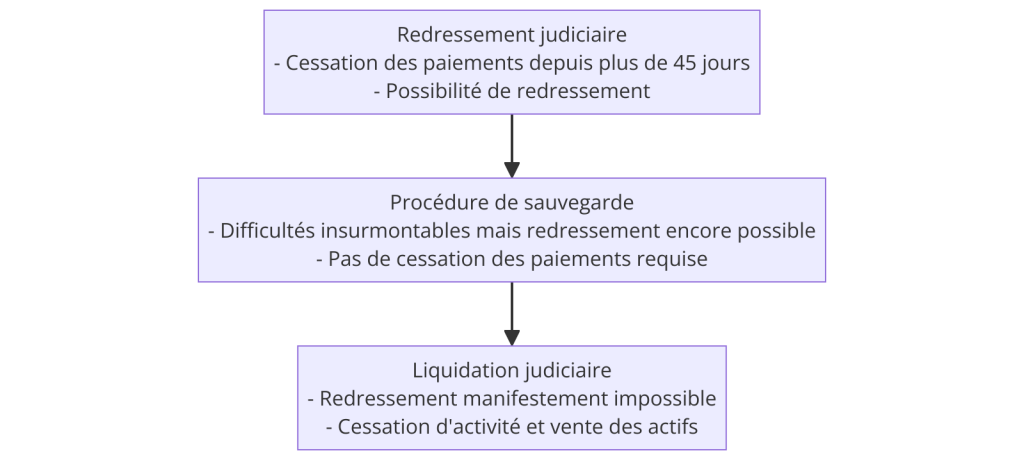

Pour bien comprendre quand ouvrir une procédure de sauvegarde, il est également important de bien la distinguer des autres procédures collectives comme le redressement et la liquidation judiciaire.

Dans le cas du redressement judiciaire, l’entreprise doit obligatoirement être en état de cessation des paiements depuis plus de 45 jours. Un seuil qui n’est pas exigé pour la sauvegarde où il suffit de rencontrer des difficultés insurmontables.

Quant à la liquidation judiciaire, elle implique que le redressement de l’entreprise soit manifestement impossible, ce qui n’est pas le cas lors de l’ouverture d’une procédure de sauvegarde.

Le schéma ci-dessous permet de bien visualiser les différences de situations entre ces trois procédures :

On le voit, la procédure de sauvegarde se situe dans une situation intermédiaire, lorsque l’entreprise rencontre d’importantes difficultés mais que son redressement reste encore envisageable sous certaines conditions. C’est cette opportunité de rebond que le législateur a voulu préserver en créant ce dispositif particulier.

Déroulement de la procédure étape par étape

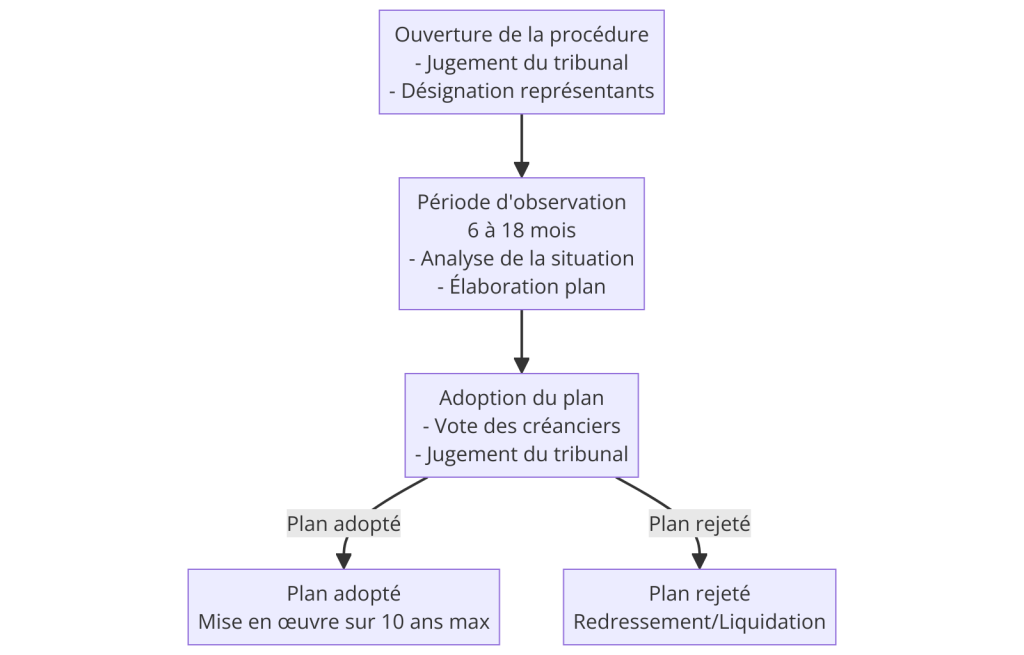

Une fois les conditions d’ouverture d’une procédure de sauvegarde réunies, le dirigeant de l’entreprise peut effectivement saisir le tribunal de commerce pour la mise en œuvre de ce dispositif. S’ouvre alors un processus en plusieurs étapes visant à établir un plan de sauvegarde sous l’égide du juge.

1. Ouverture de la procédure et désignation des représentants

La première étape est l’ouverture officielle de la procédure de sauvegarde par le tribunal de commerce, sur requête du dirigeant ou du ministère public. Cette ouverture fait l’objet d’un jugement qui va désigner :

- Deux administrateurs judiciaires chargés de surveiller le dirigeant

- Un ou plusieurs mandataires judiciaires représentant les créanciers

- Un juge-commissaire qui va superviser l’ensemble de la procédure

Le jugement d’ouverture fixe également la période d’observation durant laquelle un plan de sauvegarde devra être élaboré. Cette période est comprise entre 6 et 18 mois maximum.

2. Période d’observation et élaboration du plan

Pendant cette période d’observation, l’entreprise poursuit son activité sous la direction de son dirigeant, mais sous l’étroite surveillance des administrateurs judiciaires désignés.

Le rôle de ces derniers est d’analyser la situation économique, financière, sociale et patrimoniale de la société. Ils doivent ensuite proposer un plan de sauvegarde permettant d’assurer la pérennité de l’entreprise. Ce plan peut prendre différentes formes selon les conclusions des administrateurs :

- Un plan de continuation qui prévoit la poursuite de l’activité

- Un plan de cession totale ou partielle de l’entreprise

- Un plan de redressement par voie de restructuration

Les créanciers sont étroitement associés à l’élaboration de ce plan via les mandataires judiciaires qui défendent leurs intérêts.

3. Adoption du plan de sauvegarde

Une fois le projet de plan de sauvegarde établi par les administrateurs, il doit être soumis à l’approbation de deux instances :

- L’assemblée des créanciers qui doit se prononcer sur le plan par un vote à la majorité des deux tiers.

- Le tribunal de commerce qui rend un jugement arrêtant définitivement le plan après avoir entendu les différentes parties (créanciers, comités d’entreprise, etc.).

Si le plan est adopté, il devient applicable immédiatement pour une durée maximale de 10 ans. L’entreprise dispose alors de ce délai pour se redresser à l’abri des poursuites de ses créanciers. En cas de rejet du plan par les créanciers ou le tribunal, la procédure de sauvegarde est alors convertie en redressement judiciaire classique, voire en liquidation judiciaire si le redressement apparaît désormais impossible.

Le schéma ci-dessous résume les principales étapes de cette procédure :

On le voit, la procédure de sauvegarde est un processus complexe et encadré, sous le contrôle étroit du tribunal de commerce. Un cheminement indispensable pour s’assurer de la viabilité et de la crédibilité du plan de sauvegarde qui sera mis en œuvre.

Si toutes les étapes sont franchies avec succès, l’entreprise disposera alors d’une véritable période de répit pour se redresser. Mais en cas d’échec, les risques de liquidation judiciaire restent malheureusement bien présents.

Conséquences de l’ouverture d’une procédure

Si la procédure de sauvegarde peut s’avérer une véritable bouée de sauvetage pour une entreprise en difficulté, son ouverture n’en entraîne pas moins d’importantes conséquences juridiques, économiques et sociales qu’il convient d’avoir à l’esprit. Des impacts de natures diverses, tant pour la société elle-même que pour ses partenaires et ses salariés.

Suspension des poursuites des créanciers

La première conséquence majeure de l’ouverture d’une procédure de sauvegarde est la suspension automatique de toutes les poursuites et procédures d’exécution diligentées à l’encontre de l’entreprise par ses créanciers.

Dès le jugement d’ouverture prononcé, les créanciers antérieurs se voient interdits d’engager ou de poursuivre toute action en vue d’obtenir le paiement de leurs créances. Ils sont ainsi obligés d’attendre l’issue de la procédure et l’adoption éventuelle du plan de sauvegarde.

Seuls les créanciers postérieurs à l’ouverture de la procédure, considérés comme créanciers de la période d’observation, pourront encore réclamer le paiement de leurs créances.

Cette règle de suspension des poursuites permet d’offrir un véritable répit à l’entreprise en difficulté. Elle peut ainsi poursuivre son activité sans la pression permanente des créanciers pendant la période d’observation.

Maintien du dirigeant aux commandes

Autre conséquence notable : le dirigeant de l’entreprise reste en place et conserve ses prérogatives de gestion durant toute la procédure de sauvegarde. Contrairement à une liquidation judiciaire où il est dessaisi de la direction au profit d’un mandataire.* Cependant, les pouvoirs du dirigeant sont encadrés par les administrateurs judiciaires désignés par le tribunal. Ces derniers exercent un contrôle étroit sur les actes de gestion importants qui doivent obtenir leur aval.

Le maintien du dirigeant permet ainsi d’assurer une certaine continuité dans la conduite des affaires de l’entreprise. Un atout pour la mise en œuvre du plan de sauvegarde par la suite.

Possibilité de licenciements économiques

Enfin, dernière conséquence d’importance, l’ouverture d’une procédure de sauvegarde autorise l’entreprise à procéder à des licenciements économiques si cela s’avère nécessaire pour son redressement.

En temps normal, un employeur ne peut licencier pour motif économique que s’il est en mesure de justifier de réelles difficultés économiques, techniques ou de mutations technologiques. Un critère qui est présumé rempli dès lors qu’une procédure de sauvegarde est ouverte.

L’entreprise peut donc se séparer plus facilement d’une partie de ses effectifs dans le cadre de la préparation de son plan de sauvegarde. À condition, bien sûr, de respecter les procédures de licenciement économique en vigueur.

Le tableau ci-dessous résume les principales conséquences de l’ouverture d’une procédure de sauvegarde :

| Conséquences juridiques | Conséquences économiques | Conséquences sociales |

| Suspension des poursuites des créanciers | Poursuite de l’activité | Possibilité de licenciements économiques |

| Maintien du dirigeant aux commandes | Mise en œuvre du plan de sauvegarde | – |

| Contrôle par les administrateurs judiciaires | – | – |

On le voit, cette procédure engendre des changements en profondeur au sein de l’entreprise, avec un impact direct sur sa situation financière, sa gouvernance et potentiellement ses effectifs.

Des bouleversements majeurs qui doivent cependant être vus comme une opportunité de rebond. Un mal nécessaire pour permettre à la société de se redresser et d’assurer sa pérennité à long terme, sous réserve de la réussite du plan de sauvegarde.

C’est d’ailleurs sur les avantages de ce dispositif que nous allons nous pencher dans la prochaine partie. Car malgré ces conséquences lourdes, la procédure de sauvegarde comporte de nombreux bénéfices pour l’entreprise en difficulté.

Avantages de la procédure de sauvegarde

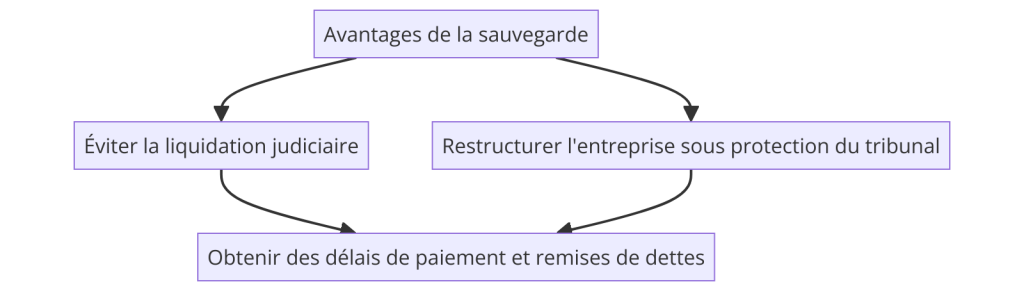

Si l’ouverture d’une procédure de sauvegarde engendre des bouleversements majeurs au sein de l’entreprise, elle comporte également de nombreux avantages qui en font un outil privilégié pour éviter la cessation d’activité. Un dispositif qui, bien utilisé, peut véritablement permettre un rebond durable.

Éviter la liquidation judiciaire

Le premier avantage, et sans doute le plus évident, est la possibilité d’éviter la liquidation judiciaire pure et simple de l’entreprise. En permettant l’élaboration d’un plan de sauvegarde, cette procédure offre une porte de sortie supplémentaire aux sociétés en difficulté.

Là où une liquidation judiciaire impliquerait inévitablement la cessation totale d’activité et la vente des actifs, la sauvegarde vise au contraire à préserver l’outil de production. L’objectif étant de redresser la situation financière pour permettre une poursuite pérenne de l’exploitation.

Une perspective nettement plus favorable pour l’entreprise, ses salariés et l’ensemble de ses partenaires économiques. Plutôt que de tout perdre, la sauvegarde laisse une chance de se relever.

Restructurer l’entreprise sous protection du tribunal

Autre avantage de poids : la possibilité de restructurer profondément l’entreprise, tout en bénéficiant de la protection du tribunal de commerce. Pendant la période d’observation, la société est en effet à l’abri des poursuites de ses créanciers.

Elle peut ainsi procéder en toute sérénité aux changements de stratégie, aux cessions d’actifs ou aux réorganisations internes qui s’avéreraient nécessaires pour assurer son redressement. Le tout sous le contrôle bienveillant des administrateurs judiciaires désignés.

Une véritable opportunité de se réinventer, en quelque sorte, loin des pressions extérieures. Un luxe que peu d’entreprises peuvent se permettre en temps normal.

Obtenir des délais de paiement et remises de dettes

Dernier avantage mais non des moindres : la procédure de sauvegarde permet généralement d’obtenir des délais de paiement supplémentaires et des remises de dettes de la part des créanciers. Un véritable bol d’air pour l’entreprise.

En contrepartie de l’adoption du plan de sauvegarde, les créanciers acceptent en effet bien souvent d’accorder des échéanciers de paiement plus favorables, voire d’abandonner une partie de leurs créances.

Une bouffée d’oxygène financière décisive qui va permettre à la société de se désendetter plus facilement et de reconstituer sa trésorerie. Un rééquilibrage de son bilan rendu possible grâce au cadre protecteur de la procédure.

Le schéma ci-dessous résume les principaux avantages de la procédure de sauvegarde :

Bien que complexe à mettre en œuvre, on le voit, la procédure de sauvegarde constitue un véritable filet de sécurité pour les entreprises confrontées à des difficultés majeures. Un cadre juridique rassurant qui leur offre de réelles perspectives de rebond, à condition d’être bien préparées et accompagnées.

Car si elle présente d’indéniables avantages, cette procédure n’en comporte pas moins son lot d’inconvénients et de risques qu’il convient d’avoir à l’esprit avant de se lancer. C’est ce que nous allons aborder dans la partie suivante.

Inconvénients et risques à prendre en compte

Aussi séduisants que puissent paraître les avantages de la procédure de sauvegarde, il serait toutefois illusoire de croire qu’elle constitue une solution miracle exempte de tout risque ou contrainte. Car si elle offre une réelle opportunité de rebond, cette procédure n’en comporte pas moins son lot d’inconvénients et d’écueils qu’il est essentiel d’avoir à l’esprit avant de s’engager sur cette voie.

Des coûts de procédure élevés

Premier inconvénient de taille : le coût financier non négligeable que représente l’ouverture d’une procédure de sauvegarde pour une entreprise déjà fragilisée. Entre les honoraires des différents intervenants (administrateurs, mandataires, avocats, etc.) et les frais de justice, la facture peut vite s’avérer salée.

Il faut compter au minimum plusieurs dizaines de milliers d’euros rien que pour les premières étapes de la procédure. Un investissement conséquent pour une société en difficulté de trésorerie, même s’il peut être en partie financé par le recours à la procédure.

À cela s’ajoutent les coûts indirects comme la mobilisation de ressources internes dédiées au suivi de la procédure. Autant de dépenses qui grèvent encore un peu plus les finances de l’entreprise à un moment déjà critique.

Perte de confiance des partenaires

Autre inconvénient de poids : l’impact négatif sur l’image et la crédibilité de l’entreprise auprès de ses partenaires économiques. Bien que la procédure de sauvegarde soit moins stigmatisante qu’un dépôt de bilan, elle n’en reste pas moins le signe de difficultés financières majeures.

Cette entrée en procédure collective risque inévitablement d’affecter la confiance des clients, fournisseurs, prestataires et autres créanciers. Certains hésiteront à poursuivre leur relation commerciale, de crainte de ne pas être payés en cas d’échec du plan de sauvegarde.

Il faudra donc redoubler d’efforts pour rassurer l’ensemble des partenaires et maintenir un climat de confiance propice à la poursuite de l’activité pendant la période d’observation. Une tâche d’autant plus ardue que les concurrents ne manqueront pas de spéculer sur la situation.

Risque d’échec du plan de sauvegarde

Mais l’inconvénient majeur, et le plus critique, reste sans conteste le risque d’échec du plan de sauvegarde malgré tous les efforts déployés. Une éventualité loin d’être négligeable qu’il faut avoir à l’esprit avant de s’engager.

Si le plan de sauvegarde n’est pas adopté par les créanciers ou le tribunal, ou s’il s’avère impossible à mettre en œuvre concrètement, l’entreprise se retrouvera au pire dans l’obligation de déposer le bilan.

La procédure de sauvegarde sera alors convertie en redressement judiciaire, voire en liquidation judiciaire pure et simple si le redressement apparaît désormais impossible. Soit la case départ, mais avec en plus la perte de temps, d’argent et d’énergie engendrée par les mois de procédure infructueuse.

Le tableau ci-dessous résume les principaux inconvénients et risques de la procédure de sauvegarde :

| Inconvénients | Risques |

| Coûts de procédure élevés | Échec du plan de sauvegarde |

| Perte de confiance des partenaires | Conversion en redressement judiciaire |

| Mobilisation de ressources internes | Liquidation judiciaire si échec |

Face à de tels enjeux, il apparaît donc indispensable de bien préparer son dossier et d’être parfaitement accompagné avant d’ouvrir une procédure de sauvegarde. Il faut s’assurer du réalisme et de la faisabilité du plan de redressement envisagé.

Une préparation en amont minutieuse reste la meilleure des garanties pour maximiser les chances de succès de la procédure. Et ce dès les premières étapes cruciales d’analyse de la situation et d’élaboration du plan de sauvegarde.

C’est pourquoi la plupart des professionnels conseillent vivement aux entreprises de se faire épauler par des experts avant le dépôt de leur dossier. L’enjeu est tout simplement la survie de leur activité.

Dans quels cas privilégier cette procédure ?

Après avoir exploré en détail le déroulement, les avantages et les inconvénients de la procédure de sauvegarde, il est temps de conclure sur les situations dans lesquelles il peut être judicieux d’y recourir. Car si ce dispositif offre une réelle opportunité de rebond, il n’en reste pas moins complexe à mettre en œuvre et comporte certains risques.

La première condition évidente pour envisager l’ouverture d’une procédure de sauvegarde est de se trouver confronté à des difficultés financières ou économiques majeures, mais dont le redressement reste encore envisageable. Si la situation apparaît d’ores et déjà désespérée, mieux vaudra se résoudre à une liquidation judiciaire.

Mais dans le cas contraire, lorsque l’entreprise dispose encore d’une activité viable et d’atouts à valoriser, la sauvegarde peut s’avérer une véritable planche de salut. Elle offrira alors un cadre protecteur pour mettre en œuvre un plan de restructuration d’envergure sans la pression des créanciers.

Cette procédure sera particulièrement indiquée dans les cas où un changement de stratégie, une cession partielle d’actifs ou une renégociation de la dette s’avère indispensable. Autant d’opérations délicates qui pourront être menées plus sereinement sous la houlette du tribunal.

La sauvegarde pourra également être privilégiée lorsque l’entreprise traverse une période de turbulences conjoncturelles majeures. Une crise économique, une perte soudaine de marchés importants ou encore un conflit social de grande ampleur. Autant de chocs exogènes qui peuvent rapidement déstabiliser les finances d’une société pourtant bien gérée.

Dans ces situations, la procédure de sauvegarde fera office de parenthèse salutaire, en permettant de prendre le temps nécessaire pour rebondir. Le tout à l’abri des pressions extérieures et sous la protection du juge.

Enfin, dernière configuration propice : la reprise ou la transmission d’une entreprise en difficulté. En ouvrant une procédure de sauvegarde, le repreneur disposera d’une période pour restructurer la société dans un cadre sécurisé avant de se lancer.

Quelles que soient les circonstances, une chose est sûre : la procédure de sauvegarde ne doit être vue que comme un ultime recours. Une solution de dernier ressort, lorsque toutes les autres pistes de redressement auront été épuisées en interne.

Son ouverture doit impérativement être mûrement réfléchie et préparée, en s’entourant des meilleurs conseils. Car si elle offre une réelle chance de rebond, un échec serait cette fois définitif pour l’entreprise. Mieux vaut donc bien évaluer les risques avant de se lancer.

Ce qu’il faut retenir… :

| Éléments | Description |

| Définition | Procédure permettant le redressement d’une entreprise en difficulté mais dont la situation n’est pas désespérée |

| Conditions d’ouverture | – Difficultés insurmontables pour l’entreprise – Mais redressement encore possible – Pas de cessation des paiements requise |

| Déroulement | 1. Ouverture par jugement et désignation des représentants 2. Période d’observation de 6 à 18 mois 3. Élaboration d’un plan de sauvegarde 4. Adoption du plan par les créanciers et le tribunal |

| Conséquences | – Suspension des poursuites des créanciers – Maintien du dirigeant sous contrôle – Possibilité de licenciements économiques |

| Avantages | – Éviter la liquidation judiciaire – Restructurer l’entreprise sous protection du tribunal – Obtenir des délais de paiement et remises de dettes |

| Inconvénients | – Coûts de procédure élevés – Perte de confiance des partenaires – Mobilisation de ressources internes |

| Risques | – Échec du plan de sauvegarde – Conversion en redressement judiciaire – Liquidation judiciaire si échec |

| Cas d’utilisation | – Difficultés majeures mais redressement possible – Nécessité de restructuration en profondeur – Crise économique ou perte de marchés – Reprise/transmission d’entreprise |

Ce tableau synthétise les principaux éléments à connaître sur la procédure de sauvegarde : sa définition, ses conditions d’ouverture, son déroulement étape par étape, ses conséquences, avantages, inconvénients et risques. Il récapitule également les cas de figure dans lesquels il peut être opportun d’y recourir.

Apprenez à exploiter le potentiel de l’IA générative (ChatGPT, LLM, automatisation…) pour booster votre productivité et vos contenus.

Qu'en pensez vous ?