La prime de partage de la valeur (PPV), anciennement connue sous le nom de prime Macron ou prime exceptionnelle de pouvoir d’achat (Pepa), est un dispositif mis en place pour soutenir le pouvoir d’achat des salariés. Voici une explication détaillée de la PPV pour 2024, incluant ses modalités, conditions d’exonération, et exemples pratiques.

Qu’est-ce que la Prime de Partage de la Valeur (PPV) ?

La PPV est une prime facultative que les employeurs peuvent verser à leurs salariés. Elle a été instaurée en 2022 et modifiée par la loi du 30 novembre 2023. Ce dispositif est prolongé jusqu’en 2026 au moins, avec des nouveautés visant à favoriser sa mise en pratique.

Quelles sont les conditions d’exonération pour la Prime de Partage de la Valeur en 2024 ?

Plafonds d’Exonération

- 3 000 € par salarié et par an : Ce plafond peut être doublé à 6 000 € si l’employeur met en place un dispositif d’intéressement ou de participation.

- Exonération fiscale et sociale : Les primes versées aux salariés dont la rémunération des 12 mois précédents est inférieure à 3 SMIC annuels et qui sont employés dans des entreprises de moins de 50 salariés sont exonérées de cotisations sociales, de la CSG-CRDS, de la taxe sur les salaires, du forfait social et de l’impôt sur le revenu.

- Pour les entreprises de 50 salariés ou plus : La prime est exonérée uniquement de charges de Sécurité sociale et de forfait social si l’effectif de l’entreprise est inférieur à 250 salariés.

Quelles sont les nouveautés de la Prime de Partage de la Valeur (PPV) pour 2024 ?

- Disparition de la prise en compte des revenus à partir du 1er janvier 2024.

- Possibilité de verser la prime deux fois par an dans le respect des plafonds d’exonération.

- Plan de partage de la valorisation de l’entreprise : Une nouvelle prime complémentaire à la PPV, versée si la valeur de l’entreprise augmente sur trois ans.

Quelles sont les modalités de versement de la Prime de Partage de la Valeur (PPV) pour 2024 ?

- Décision de l’employeur : La prime peut être décidée unilatéralement par l’employeur ou par un accord d’entreprise.

- Critères de modulation : L’employeur peut moduler le montant de la prime selon des critères tels que la rémunération, le niveau de classification, ou la durée de travail.

Quelques exemples pratiques de versement de la Prime de Partage de la Valeur (PPV) :

Exemple 1 : Entreprise de moins de 50 salariés

- Salarié A : Rémunération annuelle de 2 SMIC. Prime versée : 3 000 €. Exonération totale de cotisations sociales et d’impôt sur le revenu.

- Salarié B : Rémunération annuelle de 4 SMIC. Prime versée : 3 000 €. Exonération partielle (uniquement de charges de Sécurité sociale).

Exemple 2 : Entreprise de plus de 50 salariés

- Salarié C : Rémunération annuelle de 2 SMIC. Prime versée : 6 000 € (avec dispositif d’intéressement). Exonération de charges de Sécurité sociale et de forfait social (si moins de 250 salariés).

Le tableau récapitulatif des exonérations de la Prime de Partage de la Valeur (PPV) :

| Type d’Entreprise | Rémunération du Salarié | Plafond de la Prime | Exonération |

| < 50 salariés | < 3 SMIC | 3 000 € | Totale |

| < 50 salariés | > 3 SMIC | 3 000 € | Partielle |

| ≥ 50 salariés | N/A | 3 000 € | Sécurité sociale |

| ≥ 50 salariés | N/A | 6 000 € (avec intéressement) | Sécurité sociale et forfait social (si < 250 salariés) |

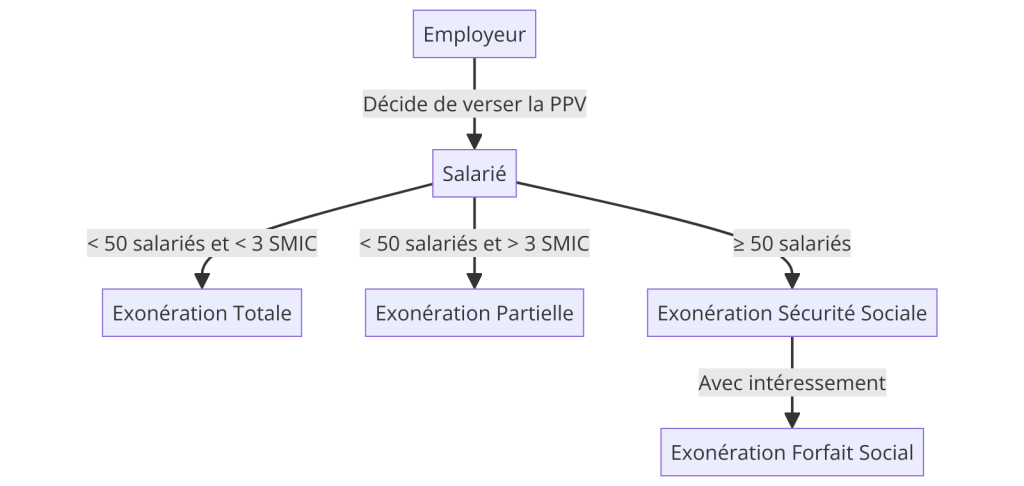

Le schéma de fonctionnement du versement de la Prime de Partage de la Valeur (PPV) :

La prime de partage de la valeur est un outil flexible et avantageux pour les employeurs et les salariés, permettant d’améliorer le pouvoir d’achat tout en bénéficiant d’exonérations fiscales et sociales sous certaines conditions.

Inscrivez-vous à la formation "IA Générative Pro" et boostez votre productivité avec l'Intelligence artificielle !

Qu'en pensez vous ?